Steuerreform 2020/23: Einkommensteuer-/ Lohnsteuertarif, Mitarbeitererfolgsbeteiligung, Gewinngrundfreibetrag, GWG, Kleinunternehmerpauschale, Werbungskostenpauschale, …

Die österreichische Bundesregierung plant mit etappenweisem Inkrafttreten 2020/2022 eine Senkung des Einkommensteuer- bzw. Lohnsteuertarifs (bei Beibehaltung der Steuerbegünstigung für den 13./14. Bezug), die Einführung einer neuen steuerbegünstigten Mitarbeitererfolgsbeteiligung, eine Erhöhung des Gewinngrundbetrages für Unternehmer und Selbständige, eine Ausweitung der UST-Kleinunternehmergrenze, ein Kleinunternehmer-Betriebsausgabenpauschale sowie eine Erhöhung des Werbungskostenpauschales. Im Sinne einer vorausschauenden Rechtsform- und Abgabenoptimierung macht es Sinn, sich frühzeitig mit den nachstehenden Details vertraut zu machen.

Diese Maßnahmen sind insbesondere wichtig für:

- Einzelunternehmer, Selbstständige, Landwirte, Freiberufler, Vermieter

- Arbeiter, Angestellte, Beamte, Pensionisten

- Natürliche Personen als Gesellschafter einer OG, KG, GmbH & CoKG

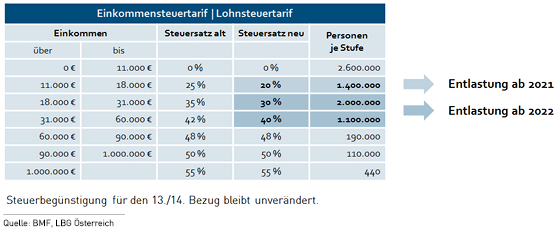

Der für die Einkommensteuer und Lohnsteuer anzuwendende Steuertarif ist progressiv gestaffelt. Das bedeutet: Jahreseinkommen bis zu € 11.000 sind steuerfrei. Ein darüber hinausgehendes steuerpflichtiges Jahreseinkommen von € 7.000 unterliegt ab 2021 einem Steuertarif von 20 % (zuvor: 25 %), weitere € 13.000 unterliegen ab 2022 einem Steuertarif von 30 % (zuvor: 35 %), weitere € 29.000 unterliegen ab 2022 einem Steuertarif von 40 % (zuvor 42 %), weitere € 30.000 unterliegen unverändert einem Steuertarif von 48 % sowie weitere € 910.000 – ebenso unverändert – einem Steuertarif von 50 %. Jenes steuerpflichtige Jahreseinkommen, das € 1.000.000 überschreitet, unterliegt – künftig unbefristet – einem Steuertarif von 55 %.

Für lohnsteuerpflichtige Arbeitnehmer wird das Werbungskostenpauschale ab 2021 von € 132/Jahr auf € 300/Jahr erhöht. Dies soll im Rahmen der vom Arbeitgeber zu führenden Lohn- und Gehaltsverrechnung berücksichtigt werden.

Weiters wird ab 2022 eine begünstigte Mitarbeitererfolgsbeteiligung eingeführt, die eine Befreiung von Lohnsteuer, Sozialversicherung und Lohnnebenkosten bis zu einem Betrag von € 3.000/Jahr und Arbeitnehmer bringen soll, gedeckelt mit maximal 10 % des Unternehmensgewinns. Diese Maßnahme kann, abhängig von der konkreten Ausgestaltung im Rahmen der Gesetzwerdung, durchaus interessant sein. Aus Unternehmenssicht ist jedenfalls vor Einführung eine detaillierte Analyse aus betriebswirtschaftlicher, arbeitsrechtlicher und abgabenrechtlicher Sicht unter Beachtung aktueller und künftiger Lohn- und Gehaltsstrukturen, Anreizfaktoren und betriebsindividueller Kriterien sowie hinsichtlich seiner Auswirkungen auf die nachhaltige Entgelt- und Personalpolitik und auch künftiger rechtlicher und tatsächlicher Rücknahmemöglichkeit von einmal getätigten Zusagen empfehlenswert. Dies gilt umso mehr, als das BMF bereits angekündigt hat, dass Lohn-/Gehaltsumwandlungen zugunsten einer Mitarbeitererfolgsbeteiligung nicht steuerbegünstigt sein sollen, vergleichbar zu den Regelungen zum „Job-Ticket“. Die steuerlichen Begünstigungen für den 13./14. Bezug (Urlaubszuschuss, Weihnachtsremuneration) bleiben unverändert.

Erhöhung des steuerlichen Gewinn-Grundfreibetrages auf € 100.000: Derzeit wirkt für einkommensteuerzahlende Unternehmen bis zu einem Gewinn von € 30.000/Jahr der sogenannte Grundfreibetrag. Dieser Freibetrag senkt – als Äquivalent zur begünstigten Besteuerung des 13. und 14. Gehalts beim Arbeitnehmer – die Steuerbemessungsgrundlage. Um darüber hinaus einen Freibetrag geltend machen zu können, müssen Unternehmen oftmals Investitionen in Wertpapiere tätigen oder verzichten sogar auf den Gewinnfreibetrag, da keine alternativen Investitionen betriebswirtschaftlich sinnvoll möglich sind. Um Unternehmen finanziell und unbürokratisch zu entlasten, soll der Grundfreibetrag ab 2022 erweitert werden und das Investitionserfordernis erst ab einem Gewinn von € 100.000/Jahr bestehen.

Die geltende Grenze für steuerlich sofort im Jahr der Anschaffung abschreibbare geringwertige Wirtschaftsgüter des Anlagevermögens beträgt aktuell € 400 und wird ab 2020 auf € 800 und ab 2021 auf € 1.000 angehoben.

Erhöhung der Kleinunternehmer-Umsatzgrenze: Die Kleinunternehmergrenze – jene Umsatzgrenze, ab der Umsatzsteuerpflicht besteht – soll ab 2020 von derzeit € 30.000 auf € 35.000 / Jahr erhöht werden. Wer den Vorsteuerabzug nicht verlieren möchte, kann unverändert zur Regelbesteuerung optieren. Dies sollte im jeweiligen Einzelfall auch weiterhin geprüft werden.

Kleinunternehmer-Pauschalierung bei der Einkommensteuer: Zudem soll für Kleinunternehmer ab 2020 eine Pauschalierungsmöglichkeit bei einem Umsatz bis € 35.000 / Jahr im Rahmen der Einkommensbesteuerung geschaffen werden. Damit besteht für Unternehmen mit einem Umsatz bis € 35.000 künftig die Möglichkeit, weder eine Umsatzsteuer- noch eine, in der Diktion des BMF, „klassische“ Einkommensteuererklärung, abgeben zu müssen. Kleinunternehmer müssen die erzielten Umsätze aufzeichnen und können in Zukunft einen Pauschalbetrag von 60% ihres Umsatzes als Betriebsausgaben geltend machen. Um den unterschiedlichen Aufwandsstrukturen Rechnung zu tragen, soll für Dienstleistungsunternehmen ein Pauschalbetrag in Höhe von 35% zur Anwendung kommen. Wann diese Möglichkeit Sinn macht und eine allfällige Optimierung, ist im Einzelfall zu prüfen.

Wir haben für Sie alle wichtigen Informationen auf Basis des Informationsstandes 1. Mai 2019 in unserer Fach-Broschüre „Steuerreform 2020/23 | Überblick für die Praxis“ zusammengefasst, die wir Ihnen gerne zum freiem Download durch Klick auf das nachstehende Bild zur Verfügung stellen.

Die Gesetzwerdung bleibt abzuwarten.

Stand: 1.5.2019 | Autor: Heinz Harb | LBG

Kontakt & Beratung: Diese Information zeigt naturgemäß grundlegende Aspekte des Themas auf – für Vollständigkeit und Richtigkeit kann trotz sorgfältiger Erstellung keine Gewähr geleistet werden. LBG berät Sie gerne in Ihrer individuellen Situation. Bitte wenden Sie sich an einen unserer 31 österreichweiten Standorte (www.lbg.at) oder an welcome@lbg.at - wir bringen Sie gerne mit einem/r unserer Experten/innen, der/die mit Ihrem Anliegen bestens vertraut ist, zusammen.

© LBG Österreich: Wenn Sie Interesse daran haben, den Inhalt dieser LBG-Fachinformation einer begrenzten oder breiteren Öffentlichkeit in eigenen Publikationen im Unternehmen, von Unternehmensverbänden oder Vereinen, in Newslettern, auf einer Homepage oder in Online-Medien oder als Redakteur/Journalist eines Branchen-, Fach- oder Publikumsmediums auch durch uns zusammengefasst, weiter vertieft oder durch einen unserer Expert/innen kommentiert zur Verfügung zu stellen, dann unterstützen wir Sie dabei gerne. Bitte haben Sie dafür Verständnis, dass dafür jedenfalls und ausnahmslos eine vorangehende schriftliche Zustimmung von „LBG Österreich | Marketing & Kommunikation“ und eine mit uns abgestimmte, geeignete Nennung von LBG erforderlich sind. Wir bitten Sie, sich dazu an welcome@lbg.at zu wenden.